Boom Town: Schlimmer geht’s nimmer! Ist jetzt alles zu spät? Ist die Welt verloren? Binnen weniger Wochen hat sich die Finanzkrise verdoppelt. Reden wir seit Jahren nur über die Schuldenkrise und dass diese uns vermutlich endgültig ins Verderben stürzt kommen jetzt ganz schrecklich neue Gewissheiten hinzu. Es besteht kein Zweifel mehr dass wir nun auch noch eine Guthabenkrise kriegen (genau genommen schon haben), die exakt dieselbe Dimension hat wie die bereits erwähnte Schuldenkrise. Es ist einfach nicht zu fassen, nun ist die Menschheit gleich doppelt geprügelt und muss gar fürchterlich bangen. Bevor wir uns allerdings auf das eigentliche Thema stürzen, wollen wir gerne noch kurz schildern wie wir überhaupt dahinter gekommen sind und diesen Horror aufdecken konnten.

Boom Town: Schlimmer geht’s nimmer! Ist jetzt alles zu spät? Ist die Welt verloren? Binnen weniger Wochen hat sich die Finanzkrise verdoppelt. Reden wir seit Jahren nur über die Schuldenkrise und dass diese uns vermutlich endgültig ins Verderben stürzt kommen jetzt ganz schrecklich neue Gewissheiten hinzu. Es besteht kein Zweifel mehr dass wir nun auch noch eine Guthabenkrise kriegen (genau genommen schon haben), die exakt dieselbe Dimension hat wie die bereits erwähnte Schuldenkrise. Es ist einfach nicht zu fassen, nun ist die Menschheit gleich doppelt geprügelt und muss gar fürchterlich bangen. Bevor wir uns allerdings auf das eigentliche Thema stürzen, wollen wir gerne noch kurz schildern wie wir überhaupt dahinter gekommen sind und diesen Horror aufdecken konnten.

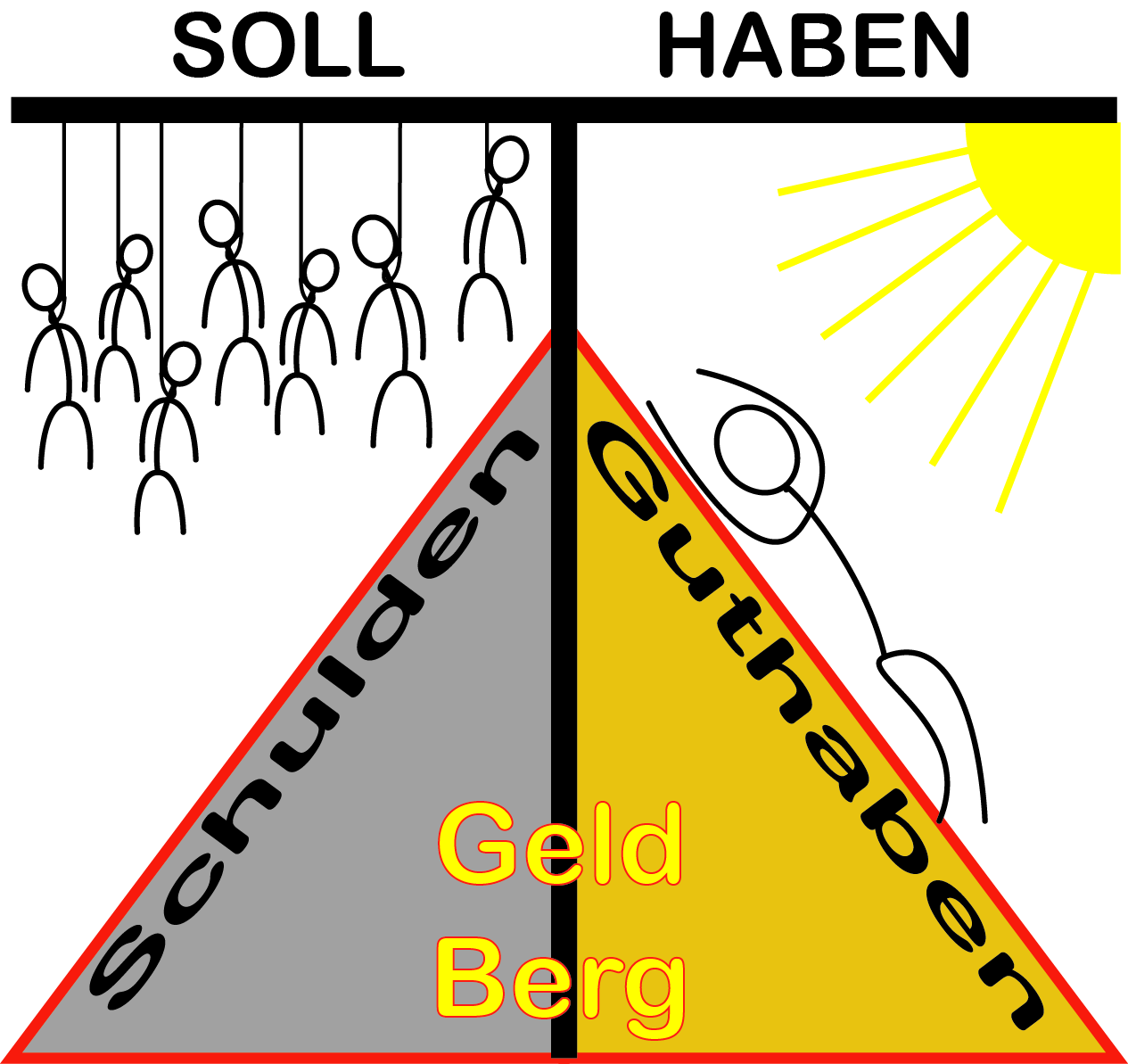

Bei archäologischen Akten-Grabungen in einer vor kurzem insolvent gegangenen Bank gab es einen Sensationsfund. Man fand dort in den Katakomben ein gut erhaltenes T-Konto (eines mit einer Soll- und einer Haben-Seite), ein historisches Relikt aus uralten Prä-PC-Zeiten. Eine genauere Analyse offenbarte was noch die Banker der ersten Garde wussten, heute aber scheinbar völlig in Vergessenheit geraten ist oder bewusst verschwiegen wird. Präzise geschichtliche Analysen dieses Wunderwerks ergaben jetzt, dass unbedingt und unzweifelhaft einem jeden Schuldenberg ein gleich großer Guthabenberg gegenüberstehen muss. Es wird offenbar als eine Art physikalisches Grundgesetz der Monetär-Mathematik betrachtet. Eine bahnbrechende Erkenntnis die Sprengstoff birgt. Auf gut Deutsch gesagt, mit diesem Sensationsfund hat sich die Schuldenkrise mal eben über Nacht verdoppelt und belegt dazu sehr eindeutig dass das Problem in derselben Größenordnung in einer Parallelwelt, also auf der sogenannten Haben-Seite existiert.

Aber zurück zum Kern der Sache. Vermutlich hören sie diese Horrormeldung heute zum ersten Mal, aber der Volker Pispers, der wusste das schon länger. Sicher, woher sollten sie auch von dieser wiederkehrenden Katastrophe wissen, da man doch in allen Medien hierzu rein gar nichts lesen oder hören kann oder hat jemand an irgendeiner Stelle schon einmal das Wort Guthabenkrise wahrgenommen? Aus gutem Grunde nicht, denn die Betroffenen der Guthabenkrise hüllen sich regelmäßig in eisernes Schweigen, anders als die Jammerlappen von nebenan wegen ihrer Schuldenkrise. Sie geben ihr Bestes um die Krise zu meistern und dennoch dabei nicht in Erscheinung zu treten. Sie bezahlen sogar sehr viel Geld an die Medien eben hierüber nicht zu berichten, allein um die Welt nicht weiter in Panik versinken zu lassen. Was sind dies jetzt für Leute die so völlig selbstlos und heroisch um Wohl & Werte dieser Welt kämpfen und sich jeden Schmerz verkneifen. Wie immer ist qpress hier einen Tacken weiter und kann abermals exklusiv berichten.

Wir hatten die seltsame Gelegenheit uns mit einem Vertreter der „Anonymen Billionäre“ zu diesem Thema austauschen zu können und gewannen dabei frappierende Erkenntnisse, die wir selbstverständlich unseren Lesern nicht vorenthalten wollen. Im Folgenden die wesentlichsten Informationen aus unserem Gespräch. Selbstverständlich möchte auch dieser nette Herr hier nicht namentlich in Erscheinung treten, was wir aus verständlichen Gründen berücksichtigen müssen. Aus diesem Anlass geben wir das Interview in einem simplen Frage-Antwort Stil wieder, Fragen fett und die Antworten im Normalstil.

Ist unsere Aussage zum T-Konto korrekt und gibt es tatsächlich die entsprechenden Guthabenberge die diesen Wahnsinns-Schuldenbergen in gleicher Mächtigkeit gegenüberstehen?

Selbstverständlich, denn aus der doppelten und sehr akribischen Buchführung wissen wir, dass die Bilanz stets ausgeglichen sein muss. Eine Bilanz, wie der Name schon sagt (Bi-Lanze), ist ein ziemlich scharfes und zweischneidiges Schwert, wobei wir uns größte Mühe geben, die noch viel schärfere Guthabenseite nicht übermächtig erscheinen zu lassen oder gar zu betonen, weil es uns im Kampf sonst Nachteile bringen könnte, aber das Recht ist stets auf unserer Seite (deshalb ist es auch die rechte Seite der Bilanz), das genügt uns. Selbstverständlich sind wir auch froh, dass dieser Seite nicht soviel Beachtung geschenkt wird, sonst müssten wir uns einer ewigen Dauerkritik stellen und dies kann natürlich nicht unser Ansinnen seinen. Wichtiger ist daher die Hervorhebung der Schuld (Schulden) und des Schuldkomplexes, denn ein schlechtes kollektives Gewissen ist für uns viel einträglicher. Wir begnügen uns mit den Guthaben und dem daraus resultierenden guten Gewissen.

Warum findet man Ihresgleichen nicht in den Forbes-Listen der Milliardäre?

Bedauerlicherweise sind dies die armen Gestalten unserer Zunft die noch in der Milliardenliga spielen und ebenso wenig begriffen haben dass es besser ist still zu leiden und zu genießen. Diese Klientel ist von Selbstzweifeln zerfressen und meint sich über solche Aushänge noch profilieren zu können. Echte Billionäre meiden diese Schmierlisten wie die Pest, weil sie sich Sorgen um das soziale Gleichgewicht machen und eben nicht mit ihren schwer verdienten Pfründen ab der Billionenklasse hausieren gehen müssen. In unserer Liga ist es verpönt damit an die Öffentlichkeit zu gehen.

Was macht die Guthabenkrise so gefährlich?

Nun, wir wissen dass die Arbeitsleistung der Menschen bedauerlicherweise physisch begrenzt ist, unsere Geldberge aber gemäß unserer Weltformel (Kapital * (1+Zinssatz / 100) ^ Laufzeit) exponentiell wachsen müssen. Dieser Umstand macht es gefährlich, weil der Mensch sich ggf. gegen diese Errungenschaften auflehnen könnte. Dann wären die öffentliche Ordnung und der innere Frieden gefährdet. Wir sind ernsthaft in Sorge um die Erfüllung dieses Plans und wünschten uns Menschen die unmenschliche Leistung vollbringen könnten. Die Menschen müssen sich einfach vermehrt anstrengen um die Zinsen auf das von uns frei erfundene Geld erarbeiten zu können. Im Zweifel natürlich auch indem sie härter sparen und weniger für andere Dinge ausgeben, denn Zinsen ist unser Leben. Dies ist den Politikern bewusst und sie müssen die Menschheit dazu veranlassen mehr zu leisten, länger zu arbeiten, weniger Renten einzufordern und auf mehr zu verzichten damit dieses Ziel nicht gefährdet wird. Hier befürchten wir ernsthaften aber völlig unbegründeten Widerstand. Wenn also die Politik nicht richtig funktioniert und die Menschen davon nicht überzeugen kann, dann droht uns eine Katastrophe, wir müssten verzichten und unser stetig wachsender Wohlstand wäre gefährdet.

Wie funktioniert das jetzt genau mit dem Wachstum des Geldes?

Das ist natürlich eine ganz komplizierte Sache aber ich will es Ihnen mal mit einfachen Worten erklären. Wir dürfen natürlich kein frisches Geld machen. Dies ist wohlweislich ein Privileg der öffentlichen Notenbanken. Das ist auch gut so, denn so sind wir jederzeit außerhalb aller Verdächtigungen und die Schuld liegt immer bei den Staaten und ihren Bürgern. Aber wir können mit unseren Privatbanken hergehen und bei den Notenbanken ein wenig Geld zur Sicherheit hinterlegen und bekommen dafür ein Vielfaches an frischem Geld zu 0 bis 2 Prozent Zinssatz überlassen welches wir dann den Bürgern, den Unternehmen und den Staaten für 3 bis 20 Prozent verleihen können. Es ist also sozusagen erfundenes Geld. Sicher, wir müssen das auch wieder an die Notenbanken zurückzahlen, aber die in der Zwischenzeit damit erwirtschafteten Zinsen sind jetzt unser eigenes echtes Geld und jenes verleihen wir natürlich auch fleißig weiter ohne hierfür bei den Notenbanken im Obligo zu sein.

Ein kleines Beispiel. Wenn wir 1950 eine Summe von beispielsweise 100 Milliarden zur Verfügung hatten und dies im Schnitt zu dauerhaft 8 Prozent verleihen konnten, als Mischkalkulation von der Hypothekenfinanzierung bis zum Überziehungskredit, dann nennen wir heute gemäß der oben erwähnten Weltformel rund 10 Billionen unser Eigentum. Selbstverständlich haben wir die initialen 100 Milliarden längst zurückgezahlt und wir müssen uns nicht einmal mehr Geld von der Notenbank holen. Dies machen wir aber dennoch immer wieder gerne, denn warum sollten wir irgend etwas auslassen. Wer hat heute schon etwas zu verschenken. Sie sehen, wir müssen Schwerstarbeit leisten um unsere Interessen zu wahren. Ganz schlimm ist es dann wenn uns Schuldner ausfallen und nicht mehr zahlen können, darunter leiden wir ganz heftig. Und ja, in der gesellschaftlichen Statistik müssen sie natürlich diese Vermögenswerte mitteln und dann stellen sie fest, dass es uns allen nie besser gegangen ist als heute. Das wir faktisch auf dem Geld sitzen und die 99 Prozent der Menschen nichts haben, das ändert ja nix an der tollen Statistik, es geht allen Menschen prächtig und niemand hat sich zu beklagen. Deshalb ist dieses System auch so sozial, gerecht, ausgewogen, einfach goldrichtig, weil die Statistik dann die letzten kleinen Unebenheiten gut ausbügelt.

Halten sie dieses System für gerecht?

Absolut. Wir müssen unmenschliche Anstrengungen auf uns nehmen um den Menschen diesen Traum vorzuleben und zu erhalten. Fast täglich Partys, Empfänge, Promenieren, Urlauben, teure Drogen, Yachten und Immobilien kaufen und dann auch noch alles gegen den Pöbel verteidigen, nur damit die Menschen in dieser Welt eine Anschauung davon bekommen dass sich Leistung lohnt. Sie wissen schon, der amerikanische Traum. Diese großen Opfer bringen wir um der Menschheit die Segnungen dieses Geldsystems zu vermitteln.

Dessen nicht genug, damit dass alles nicht so auffällt spenden wir natürlich auch reichlich für karitative Zwecke. Das was wir spenden können wir natürlich von der Steuer absetzen und diesen Teil der fehlenden Steuereinnahmen müssen dann die Menschen wieder erarbeiten und können so auch an unser Wohltätigkeit teilhaben. Wir haben also in jeder Hinsicht Vorbildcharakter. Dieses System ist einmalig, uns gegenüber sehr sozial und überaus ausgewogen. Nie gab es ein besseres System für uns und auch mit dem allgemeinen Eigentumsschutz sind wir sehr zufrieden, haben uns auch sehr viel Mühe bei den Gesetzen gemacht und was das an Lobbyarbeit gekostet hat ist kaum vorstellbar. An welcher Stelle also sollte das System ungerecht sein, jeder bekommt was er verdient.

Warum melden sich die Betroffenen der Guthabenkrise nicht offiziell zu Wort?

Wir haben derzeit keine Veranlassung dazu. Nachdem wir unser Geld wie Sauerbier anboten – sehen sie sich in ihrem eigenen Blog um, sie finden heute noch eine Anzeige nach der anderen die ihnen Geld anbietet – war die Krise für uns tatsächlich real und sehr bedrohlich. Nichts wäre für uns schlimmer als niemanden zu finden der Zinsen zahlen will. Die Menschen wollten unser Geld nicht mehr oder konnten es sich aufgrund mieser Bonitäten nicht mehr leisten. Da hatten wir die Idee, dass doch die Staaten kollektiv die Sache regeln könnten. Dies funktioniert wunderbar, wir werden aktuell mit Geld der Notenbanken so um die Null Prozent nur so geflutet und können es jetzt den Staaten für einen auskömmlichen Zinssatz so um die 4 bis 7 Prozent leihen, so kommt es wieder allen Menschen zugute und unsere Zinsen sind gesichert. Die Geldflut nutzen wir um die restlichen Sachwerte auf diesen Planeten aufzukaufen, sie können es regelmäßig an den Börsenkursen sehen wenn wir wieder frisches Geld dafür bekommen haben.

Es lief sogar noch weit besser als wir erwartet hatten, dank des von uns ersonnenen und auch politisch durchgesetzten Euro-Konstrukts. Weil jetzt auch die ersten Staaten schwachbrüstig wurden appellierten wir sogleich an die Solidarität der Gemeinschaft dieses tolle Konstrukt nicht untergehen zu lassen. Dies soll verhindern, dass uns ein Staat nach dem anderen ausfällt und wir so Einbußen zur Unzeit zu verzeichnen hätten, wo wir noch mitten in der Umverteilung stecken. Wir wurden von der Politik nicht enttäuscht und müssen jetzt dank des schlechten Ratings für einige Euro-Teilnehmer mehr Zinsen als vorher verlangen, bekommen also für dieselbe Menge Geld einiges mehr an Zinsen. Dies kommt uns sehr entgegen. Die von uns dominierten Rating-Agenturen haben hier einen guten Job gemacht und das Wechselspiel mit unseren Banken funktioniert prächtig. Dies entschädigt uns zum Teil für unsere mörderischen Anstrengungen die Volksausbeute auf hohem Niveau aufrecht zu erhalten. Uns geht es also im Moment dank der großen Solidarität aller Bürge® nicht so schlecht dass wir das Bedürfnis hätten uns beklagen zu müssen. Dies wird auch nicht der Fall sein solange die Zinsen pünktlich von der Gemeinschaft entrichtet werden, solange werden wir diese Krise locker ertragen und weiter schweigen. Sollte sich dies irgendwann ändern, dann müssten wir natürlich das Pfandgut beschlagnahmen, dann dürften uns am Ende die meisten Staaten nebst Inventar gehören. Ein Zustand den wir gar nicht anstreben weil er uns noch mehr Arbeit machen würde, wir begnügen uns mit den Zinsen.

Wie gelingt es Ihnen dieses System ohne Widerstand aufrecht zu erhalten?

Dies ist mit Sicherheit eine unserer einfachsten Übungen. Sehen sie, der Mensch ist von Natur aus gierig und diesen Umstand machen wir uns direkt zunutze. Wir haben ein System von Günstlingen die wir mit Brosamen abspeisen, die dafür aber im Zweifel auf Leute schießen werden die sich dem System widersetzen wollen. Solange noch 10-20 Prozent der Menschen einige Tausend Euro besitzen, halten sie sich lieber daran fest als an irgendeiner moralischen Vorstellung. Will sagen, solange wir die Banker mit guten Boni versorgen, die Politiker mit reichlich Spenden und gut ausgearbeiteten Entscheidungsvorlagen, die Volkswirtschaftler und Betriebswirtschaftler mit gut dotierten Jobs für hochkomplexe wissenschaftliche Aufsätze über dieses geniale Geld-System motivieren können und den Medien unsere dicken Werbeetats verweigern wenn sie Unanständiges über uns schreiben sollten, solange ist doch die Welt völlig in Ordnung.

Und die ernsthaften Kritiker dieses Systems, die auch die Schwachstellen zur Genüge kennen, die kommen in Ermangelung entsprechender finanzieller Mittel nicht mal bis zur Tür, weil sie doch tatsächlich das leben was sie sagen. Töricht nicht wahr? So halten wir allein die Wahrheit in Händen und gebieten ein wenig über Leben und Tod und keiner kann es uns verübeln, denn nichts ist heiliger als unsere (Sach)Werte. Die eben erwähnten Günstlinge danken es uns indem sie der breiten Masse via Medienkartell und im Zweifel auch mit dem Gummiknüppel die echten Werte dieser Gesellschaft vermitteln und im Gegenzug dafür auch ein wenig ihre Gier in bescheidenerem Rahmen ausleben dürfen. Solange wir diesen ganzen Zirkus bezahlen und aufrecht halten kann es keinen rechtlich zulässigen Widerstand geben, weil sich alles nach von uns initiiertem Recht und Gesetz verhält. Alle Entscheider sind gut bezahlt auf unserer Seite.

Wie kommen Sie dazu sich hier so offen und ehrlich zu geben?

Nun ja, qpress.de ist eine kleine Klitsche die ja sowieso keine Sau liest oder gar ernst nimmt. Und wenn man seinem Gewissen aufgrund tieferer Erkenntnis an dieser Stelle einmal etwas Luft machen möchte, wo es keine nennenswerte Beachtung findet, dann kann man sich wenigstens vor den SPIEGEL stellen, die WELT ruhig weiter antreiben, eine gute ZEIT haben und dabei noch ein nettes BILD abgeben. Am Ende kann man sogar auf solche Veröffentlichungen verweisen und stets seine eigene Ehrlichkeit preisen wenn der Karren mal wieder endgültig in den Dreck gefahren ist. Wir haben es nur bezahlt aber nicht entschieden. Aber keine Sorge, auch nach dem Zusammenbruch werden wir dann gerne wieder Geld in einer neuen Währung verleihen. Unsere vielen Sachwerte erlauben es uns sofort eine neue Währung zu kreieren und das Hamsterrad erneut in Bewegung zu setzen, Hauptsache der Zins wird entrichtet.

Eine abschließende persönliche Frage. Könnten sie unserem Portal nicht mal eine schlappe schnöde Million spendieren damit wir diese armselige Show hier ein wenig aufbrezeln könnten, so mit allen teuren Gimmicks die man so aus der Szene kennt?

Um Gottes Willen, wo kämen wir denn da hin. Bei ihrer naiven Ehrlichkeit hätten sie dann mit solchen Mitteln alsbald das Zeugs dazu uns ernsthaft zu gefährden, so einen Blödsinn müssen wir doch nicht unterstützen, im Gegenteil, ab einer gewissen Gefahrenklasse ziehen wir solche Blogs aus dem Verkehr und lassen passende Gesetze dagegen machen. Nein, da geben wir tatsächlich lieber Aber-Millionen und Milliarden für Gutachten, Doktorarbeiten, Banker, Boni, Politiker und willfährige Medien aus, weil die bei ihrer Gier besser parieren und alles zu unserem Wohlsein einrichten, das ist viel effizienter und mehrt auch unsere Pfründe in geeigneter Weise, was von qpress.de doch nun wahrlich nicht zu erwarten wäre. Sicherlich würden auch sie nicht in eine Sache mit negativem Rückfluss investieren. War aber nett mit ihnen zu plauschen.

Fazit

Vielen Dank für die erhellenden Äußerungen in dieser überaus schwierigen und delikaten Angelegenheit. Also, gerade letzteres war natürlich sehr ernüchternd, aber wir arbeiten hart daran, dass qpress.de der bevorzugte Informationskanal auf diesem Planeten wird. Ist zwar noch ein hartes Stück Arbeit, aber die Hoffnung stirbt bekanntlich zuletzt.

Schön ist es natürlich auch zu wissen, dass die Guthabenkrise nicht so dramatisch ist wie eingangs angenommen, obgleich sie absolut dieselbe Dimension hat wie die Schuldenkrise. Noch beruhigender ist es zu wissen dass unsere Politiker das Wohl dieser Minderheit keineswegs aus den Augen verloren haben und ein Rettungspaket nach dem anderen schnüren. Diese Handlungsweise zeichnet einen Sozialstaat aus, der auch die Minderheiten nicht durchs Rost fallen lässt. Wir hoffen unseren Lesern hiermit einen konstruktiven Beitrag zum besseren Verständnis der Finanzkrise (bestehend aus Schulden- und Guthabenkrise) geliefert zu haben. Auf alle Fälle sollte Ihnen jetzt die Kehrseite der Medaille bewusst sein. Ja was sollte man noch dazu sagen. Wenn jemand nach dieser Aufklärungsstunde seine Solidarität mit dieser leidenden Minderheit der Billionäre bekunden möchte, dann sollte er einfach den Occupy-Kundgebungen fernbleiben, weil genau diese sich gegen die hier angesprochene Klientel richtet. Und Jagd auf Minderheiten war schon zu allen Zeiten asozial. Willkommen in unserer schönen neuen alten Welt.

Hausbackene Satiere ohne Biß !!!

Toller Artikel!

Hallo – schön, dass Ihr MEIN 🙂 Wort populär macht. Das Problem an der Guthabenkrise ist gleichzeitig auch der ultimative Systemfehler:

Die Schulden haben einen Rückzahltermin, die Guthaben nicht, sonst würden ja BEIDE Krisen auch wieder verschwinden.

http://guthabenkrise.wordpress.com/2010/06/12/der-systemfehler-in-einem-satz-schulden-haben-einen-ruckzahltermin-guthaben-nicht/

lG, Jörg Buschbeck

Lieber Hr. Buschbeck,

auch wenn ich Ihren Beitrag schätze, so ist ein kleiner – jedoch gravierender – Denkfehler enthalten.

Guthaben sind Schulden und umgekehrt. Deshalb werden beide Größen verschwinden bei Rückzahlung bzw. Begleichung der Schuld oder auch bei Krisen, wenn das System an die Wand gefahren wurde. Lediglich die Schuldzinsen und Zinseszinsen lassen sich nicht tilgen, denn sie werden im Geldsystem immer erneut akkumuliert. Das ist auch der Grund unserer weltweiten Krise des zinsbasierten Geldsystems.

ich empfehle die Lektüre von

http://www.steuerboykott.org

und hier noch was zum Thema und Zusammenhang

Guthabenkrise/Schuldenkrise

http://guthabenkrise.wordpress.com/2011/10/13/schuldenkrise-warum-hort-sie-nicht-mehr-auf/

Lieber Prof. Bernd Senf,

danke für Ihre Antwort,

Ich denke aber, Sie sitzen da einer unzulässigen „Problemverschlingung“ auf

Zinsen sind Einkommen wie jedes andere auch, wenn wir mal die moralische Wertung weglassen. Sie sind also immer Dritter Einnahmen und die können Sie wieder ausgeben. Sie setzen jetzt die Grundannahme, dass nur Zinsen, aber diese immer zu Einnahmeüberschüssen genutzt werden. Diese Grundannahme halte ich für in der Praxis empirisch wiederlegbar. Es werden sowohl Zinseinkommen wieder ausgegeben als auch Einnahmeüberschüsse aus anderen Einkommensarten gebildet. Gerade die unternehmerischen Gewinneinkünfte dürften mittlerweile stärkeren Einfluss auf das Guthabenwachstum=Schuldenwachstum haben als die Zinsen, und natürlich kann man auch aus hohem Arbeitslohn Einnahmeüberschüsse bilden und dies ist seit Förderung der privaten Altersvorsorge sogar ein Massenphänomen.

Das Zinsproblem ist anders, die bargeldbedingte Nullzinsgrenze führt zusammen mit der Vergesellschaftung des Gläubigerrisikos aus Geldsparen dazu, dass die Pläne für Einnahmeüberschüsse aus allen Einkommensarten nicht auf den freiwilligen Kreditbedarf solventer Schuldner reduziert werden können. Deswegen suchen wir uns für wirtschaftliches Gleichgewicht nun auch schlechte Schuldner(deutsche Exportüberschüsse in die Südstaaten!!!), der Kern der Finanzkrise.

Allerdings glaube ich mich zu erinnern, dass das deutsche Überangebot an Geldsparplänen(welche aber nicht nur Zinsparplänen bestehen) derzeit in etwa in Höhe der Sparzinsen,also etwas über 200 Mrd.€/Jahr.

Insofern würde eine marktgerechte! Abschaffung des Sparzinses aktuell uns sogar ohne Verschuldung des Auslands und des Staates in wirtschaftliches Gleichgewicht bringen. (Spar)Zinskritik ist als n.m.E. berechtigt – die Herleitung allerdings oft n.m.E. noch diskussionswürdig.

Ich würde Ihnen herzlichst die Volkswirtschaftliche Saldenmechanik von Stützel zur Lektüre empfehlen, das Buch ist für definitorsiche Klarheiten im Geldsystem eine offenbarung. Viele Fragen und unendliche Diskussionen sind ja auf fehlende definitions-Klarheit rückzuführen und der Stützel hat diese Klarheiten leider oft unbeachterterweise schon vor ca. 50Jahren geschaffen.

Wenn Sie das Buch nicht kaufen möchten, gern auch leihweise!

http://guthabenkrise.wordpress.com/2011/11/25/hurra-wolfgang-stutzel-volkswirtschaftliche-saldenmechanik-ist-wieder-lieferbar/

Herzliche Grüße

Jörg Buschbeck

Dieser englisch sprachige blog beschreibt sehr eindruecklich den eigentlichen ursprung der misere und das bereits 2008 bis heute immer sehr präzise auf lange Sicht analysiert

http://gregpytel.blogspot.com/2009/04/largest-heist-in-history.html

„“It is typically characterised by strong, compelling, logic. I loosely use the term ‚pyramid selling‘ to describe the activities of the City but you explain in crystal clear terms why this is so.“ commented Dr Vincent Cable MP to the author.

This blog demonstrates that:

– the financial system was turned into a pyramid scheme in a technical, legal sense (not just proverbial);

– the current crisis was easily predictable (without any benefit of hindsight) by any competent financier, i.e. with rudimentary knowledge of mathematics, hence avoidable.

It is up to the readers to draw their own conclusions, e.g. that this crisis is a result of a conspiracy to defraud taxpayers or massive negligence, or both. Or it was just a misfortune.“ Greg Pytel 2008

Ach wie froh bin ich, wenn diese Binsenweisheit so langsam erkannt wird, dass den Billionen an Schulden, auch Billionen an Geldvermögen gegenüberstehen. Wenn diese Seite nicht angegegangen wird, kommt der Crash. Schuldenabbau heisst nämlich auch Geldvermögensabbau. Fangen wir da mal an, dann geht es schneller und gerechter. Nach der Paretoverteilung besitzt ein Minderheit diese Kohle und die hat man doch schnell. Wer Schulden hat, der steht überall am Pranger. Weg mit dem Bankgeheimnis, das nur dazu da ist, die Betrüger vor dem gerechten Volkszorn zu schützen.

Man muss sich keine Sorgen machen. Die Plutokraten sterben noch an Krebs und anderem Zeugs… – erst wenn sie wirklich durch das Ausschlachten von anderen Körpern (ok. man redet von albernen SF-Phantasien… tausendfach formuliert und gezeit) ihre Lebenszeit signifikant steigern, werden sie wohl auf den Genpool verzichten und die Selektionsfrage stellen!

Dabei haben wir hier doch ein lauschiges Plätzchen erwischt, elende willige Helfer die wir sind.

Das Problem ist auch nicht das Geldsystem, der Zins, – das Problem ist der Mensch an sich – und als solches können wir uns einfach unserer Bedeutungslosigkeit bewußt werden, die Beine lang machen und die Sonnenstrahlen duch unsere Wimpern blitzen lassen.

Den Ferrari vor dem Gartentürl brauch ich nicht, wichtig ist das kanckige Mädel auf meinem Schoß!

Die Kohle dafür hab ich grad noch – wenn sie ausgeht, hol ich mir neue!

Also liebe Mitbürger – arbeitet fleissig und seid brav – den Plutokratenonkel könnt ihr getrost vergessen – für euch zählt der Chef, dem müsst ihr folgen – oder dem Typ von der Arge – Also nochmal ganz wichtig: brav sein, folgsam sein, fleissig sein – dann ist alles gut!

auf der „rechten seite“ der bilanz stehen schulden und kapital (so es denn keine überschuldung ist), guthaben auf der soll – linken seite

Schönes Verwirrspiel … formal ist das richtig, aber was die Schulden des Unternehmens oder Unternehmers sind (Mittelherkunft), sind ja logischerweise wieder die Guthaben der Gläubiger und die vermeintlichen Guthaben auf der Soll-Seite (Mittelverwendung) sind ja auch keine wirklichen wenn man wieder deren Belastung auf der anderen Seite sucht.

Die Darstellung mit dem T-Konto war also schon mit Bedacht so gewählt (auch wenn sie der absolut ernsthaften Debatte vielleicht nicht standhält), denn die Gläubiger wähnen sich doch stets auf der rechten Seite und sind auch überzeugt davon, dass das Recht mit ihnen ist … 🙂

hallo,

grad was neues zur Bedingung der Staatsschulden aus den Privatguthaben vollbracht 🙂

http://guthabenkrise.wordpress.com/2013/02/22/wer-die-guthabenbremse-wahlt-wahlt-den-sieg-der-vernunft/

@WIKA – Verwirrspiele in „Gelddiskussionen“ enstehen nicht zuletzt aus der 2.fach verwendung des Wortes Geld für das realwirtschaftliche Phänomen „Geldvermögen“ und das monetäre Phänomen „Zahlungsmittel“. Da kann man wunderbar aneinander vorbei diskutieren bzw. falsche Schlüsse ziehen.

Geld, Kauf und Bezahlung

Die Worte “Geld” bzw. “Geldmengen” sollte man wegen Doppeldeutigkeit in volkswirtschaftlichen Betrachtungen bitte gar nicht mehr verwenden. Wie soll man denn wissen, ob der Mitdiskutant gerade zu Zahlungsmittel-Mengen oder Geldvermögens-Summen vorträgt? Es sollten bitte die Begriffe Geldvermögen und Zahlungsmittel verwendet werden, bei den Zahlungsmitteln ist es dazu wichtig, den Nutzerkreis zu definieren. Es sollte also geklärt werden, ob über Banken-Zahlungsmittel(Zentralbankguthaben) oder Nichtbanken-Zahlungsmittel (z.B.Geschäftsbankenguthaben, verbriefte Zentralbankguthaben/Bargeld) gesprochen wird.

Definition Geldvermögen

Zahlungsmittelbestände* + Forderungen abzgl. Verbindlichkeiten.

*als Summe “umlauffähiger” Forderungen wie Kassenbestände und Sichtguthaben, nicht zu verwechseln mit Zahlungsmittelmengen welche die freien Kreditlinien enthalten

Definition Zahlungsmittel

„monetisierte“ Forderung – eine durch vom Nutzerkreis akzeptierte Zusatzbesicherung und sofortige Verfügbarkeit „umlauffähig“ gemachte Forderung gegen einen Wirtschafter.

Die Unterschiede sind bei der Problemanalyse sehr wichtig, sprechen wir über Schuldenkrise, reden wir zuerst über ein realwirtschaftliches Geldvermögensproblem und nicht zuerst über ein Zahlungsmittelproblem.

weiter im Link http://guthabenkrise.wordpress.com/2014/01/21/goldgeld-vollgeld-und-der-wunsch-nach-deckung-nur-zu/

Hallo zusammen,

in ihrem Artikel stellen Sie die Frage nach den Menschen, die auf der Guthabenseite stehen und unterstellen, dass vor allem sog. Billionäre davon profitieren. Das ist aber nur die halbe Wahrheit. Alle Menschen, die in Versicherungen einzahlen, Guthabenzinsen auf Festgeld oder eine private Altersvorsorge haben oder in einem großen Unternehmen arbeiten, alle diese Menschen gehören mit dazu. Und wenn Sie nun die Schulden, die die Schuldner gemacht haben, für Güter und Dienstleistungen, die sie sich eigentlich nicht leisten konnten, ge-hair-cutet werden, dann stimmt es: die Megareichen verlieren am meisten. Aber alle mittel wohlhabenen sind diejenigen, die unter solchen Schuldenausgleichen real leiden, weil ihre Renten und Löhne unterhalb ihres Konsumquotienten fallen. Allein die Hartz4 Empfänger ohne jedes Guthaben, darunter leider viele freiwillig auf Transferleistung festgelegte Leute, werden keine Verluste haben, und die Schuldenmacher bekommen einen Teil ihrer eingekauften Wahren geschenkt. Und das finden Sie nun gerecht? Naja…

Die Menschen,die Menschen.

Sind sie vielleicht Reptos?

Es gibt keine Visionen.

Jeder lebt hier und heute in der Realität.

Ich gucke mir lieber das Schwanennest am See an.

Es hat 6 Eier.

Ich kanns ja selbst kaum glauben.

Heute habe ich wieder das Schwanennest am See angeschaut.

Auf dem Rückweg kommt mir ein Typ entgegen, der eine Pan-Flöte bläst.

Er lächelt mich an und fragt mich, ob ich auch Musik spiele.

Ich sage, dass ich früher Gitarre gespielt habe.

Er sagt, dass er Gitarrist ist und erklärt mir dann, dass die Panflöte in G-Dur gestimmt ist.

Daraufhin empfehle ich ihm, zu Hause zu üben, weil die Vögel hier am See schöner singen.

Er antwortet, dass er lieber in dieser Atmosphäre übt.

Wenn er hier genug geübt hat, kann er schöner spielen als die Vögel singen.

Hach, einfach nur herrlich,oder?

https://www.youtube.com/watch?v=75hM3mOGg70

Sehr schön zu lesen…kann ein kollektives Bewusstsein entstehen? Fragen, Fragen, Fragen!

Ja und nein … Nein, weil es das meiner Meinung nach bereits gibt und Ja, weil ich die Hoffnung hege, dass sich immer mehr Menschen dessen bewusst werden. Bei den Affen ist dieses kollektive Bewusstsein sogar nachgewiesen, warum sollte es sich beim Menschen nicht auch irgendwann die Bahn brechen? … wenn man die Verhinderer ein wenig beiseite gestellt hat … 😉

Streng genommen lebt die ganze halbwegs zivilisierte Menschheit eigentlich nur dafür, den Zinsgewinnern dieser Welt ihr leistungsloses Kapitaleinkommen zu erarbeiten, während die hohe Politik ihre Zeit damit vergeudet, die durch die Zinsumverteilung verursachten sozialen Spannungen mit einer Flut von Gesetzen zu bekämpfen, die nur die Freiheit aller zusätzlich und immer weiter einschränken, bis sich am Ende gar nichts mehr bewegt. Dabei kann sich jeder begreiflich machen, dass die Verschuldung einer Zinsgeld-Ökonomie mit friedlichen Mitteln niemals abzubauen ist:

Geldvermögen = Kredite + M1 – (über Fristentransformation verliehener Anteil von M1)

Diese einfache Gleichung besagt, dass die Summe der Geldvermögen in einer Volkswirtschaft immer um die Liquiditätsreserve größer ist als die Summe der Kredite. Die Liquidität M1 ist die Bargeldmenge plus Sichtguthaben auf Girokonten, von denen die Geschäftsbanken nur einen kleinen Teil (etwa 10 Prozent) durch Fristentransformation längerfristig verleihen dürfen, weil die Kontoinhaber ihre Guthaben jederzeit abheben (in Bargeld tauschen) oder auf andere Konten überweisen können. Es gibt also keine so genannte „Geldschöpfung der Geschäftsbanken“, wie sie von vorgeblichen „Geldkritikern“ behauptet wird, um sich damit „wichtig“ zu machen. Die Guthabenzinsen landen bei den Besitzern großer Geldvermögen (Großsparern) und nicht bei den Banken, die deren Geldersparnisse nur weiterverleihen und sämtliche Kosten für Bankpersonal, Gebäude, etc. sowie die Kreditausfall-Versicherung von einer Bankmarge bezahlen, die nur etwa 20 Prozent aller Kreditzinsen ausmacht, die von verschuldeten Unternehmern aufgebracht werden. Diese legen ihre Finanzierungskosten auf die Preise um, sodass die Produktpreise heute zu etwa einem Drittel nur aus Zinsen bestehen; das gilt für alle Produkte, von der Zahnbürste bis zum Automobil. Die Wohnungsmieten bestehen sogar zu etwa 75 Prozent nur aus Zinsen, weil Immobilien über einen relativ langen Zeitraum von 20 bis 30 Jahren finanziert werden, sodass der Zinsanteil entsprechend hoch ist. Alle Steuern und Sozialabgaben enthalten mittlerweile etwa 25 Prozent Zinsanteil.

Die Geldvermögen der wenigen Reichen und Superreichen wachsen durch Zins und Zinseszins exponentiell und erzeugen auf der Kehrseite der Medaille eine (fast) spiegelbildliche Verschuldung von Mittelstand und Staat. Kann die mittelständische Privatwirtschaft keine weiteren Schulden mehr aufnehmen, muss sich der Staat weiter verschulden, um den Geldkreislauf aufrecht zu erhalten. Es gibt also in einer Zinsgeld-Ökonomie keine Möglichkeit, die Verschuldung jemals abzubauen – es sei denn, durch einen Krieg!

http://opium-des-volkes.blogspot.de/2011/07/was-passiert-wenn-nichts-passiert.html

Danke Stefan, schöner hätte ich es gar nicht ausdrücken können, sehr detailliert beschrieben, allerdings auch die bisherige Ausweglosigkeit aufgezeigt. Ich werde auch das dumme Gefühl nicht los, dass derzeit schon längst an den großen Schlachtplänen gearbeitet wird, um abermals, wie auch um den Zweiten WK herum (beim letzten Crash), den System-Reset mit einem Blutbad zu kaschieren. Ich denke der Plan ist, danach die Maschine nochmal in dieser Weise durchlaufen zu lassen. Unsere Aufgabe sollte es sein nach Geldsystemen Ausschau zu halten, die diesen Fehler nicht beinhalten. Danke … auch für den Link.

„…mit einem Blutbad zu kaschieren.“

Der Krieg ist keine „Kaschierung“, sondern dient der umfassenden Sachkapitalzerstörung, um den Zinsfuß anzuheben – und kein „Verantwortlicher“ war sich jemals dessen bewusst.

Die Situation heute ist anders, denn der Krieg konnte nur solange der Vater aller Dinge sein, wie es noch keine Atomwaffen gab:

https://web.archive.org/web/20150329045105/http://www.deweles.de/willkommen/cancel-program-genesis.html

Das schoss mir in der Form schon einmal durch den Kopf. Hatte es scheinbar nicht zu Ende gedacht, ist aber beim näheren Hinsehen nicht von der Hand zu weisen. Die Kaschierung des Systemzusammenbruchs ist demnach nur eine gewünschte Begleiterscheinung.

Der Unsinn von Jörg Buschbecks „Guthabenkrise“

Leider gehen die Geldreformer und Gleichgewichtsfanatiker naiverweise immer noch davon aus, dass eine Beschleunigung des Konsums/der Investitionen durch eine Liquiditätsabgabe (negativer Nominalzins, Kaufkraftverluststeuer, Umlaufabgabe, Demurrage , Gleichgewichtszins u. ä. Klapperatismen) bzw. Verhinderung einer Guthabenakkumulation zu einer optimaleren Allokation der Liquidität führt und dadurch die Bilanzen verkürzt werden bzw. es dadurch zu mehr „Gleichgewicht“ kommt. Die Zahlungsmittel sollen dann in die Sachwerte strömen, und die Welt ist krisenfrei und damit wieder in Ordnung. Wobei die bösen „schlechten Schulden” angeblich die logische Folge sein sollen, wenn die „guten Schuldner“ ausgegangen sind, und es „keinerlei Ansatz zur Begrenzung der privaten Geldhaltung“ gibt.

Der alte Silvio Gesell pfeift ihnen dabei ständig im Gehirn herum, wie ein Gespenst, welches sie nicht mehr los werden und dessen Ideen ihnen durch brainswashing eingefräst wurde und nun ständig neue Manifestationen braucht, da das alte Kreislaufmodell von Wörgl nun bei den meisten Menschen nicht mehr ankommt.

Vorweg kann ich hier schon sagen, dass es keine „Begrenzung der privaten Geldhaltung“ braucht, in dem Sinne wie es die Geldreformer meinen (liquide Mittel liegen herum bzw. Guthaben sind krisenverschärfend und man muss ihnen durch eine „Liegegebühr“ Beine machen, um Krisen zu entschärfen). Denn die Wirtschaftenden, vor allem die Vermögenden, sind gar nicht darauf aus, dauerhaft (!) – die Summe der periodischen Tilgungszahlungen und der Transaktionen für den Gütertausch übersteigend – Liquidität in großen Mengen zu halten, so dass es zu Engpässen käme. Und um die periodischen Flussgrößen aufrechtzuerhalten, braucht es auch nicht den gesamten Zahlungsmittelbestand.

Bestenfalls nach „externen Schocks“ gibt es große Umschichtungen in die Vorsichtskasse (hochliquide Anlagen) und dadurch hohe Volatilitäten, weil Zahlungsmittel nicht mehr für Investitionen angeboten werden. Gleichzeitig sinkt aber auch die Kreditnachfrage, weil Unternehmer ihre Schulden abbauen wollen bzw. nicht mehr netto investieren (über die Abschreibung hinaus). Die Einkommensüberschüsse der Sparer werden also eventuell auch gar nicht für Investitionen nachgefragt.

Sparguthaben können langfristig in gewöhnlichen Zeiten nicht als Zahlungs- und Schuldentilgungsmittel fehlen und zur „Guthabenkrise“ führen, wenn Nachfrage nach Geld da ist. Jedes nominal verzinste Sparguthaben (Wertpapier) hat auch dementsprechend eine Anlage /Nachfrage gefunden. Nur nominal unverzinste Guthaben haben keine Anlage.

Dass die Staatsschulden nicht die Ursache der herumliegenden Guthaben sind, werde ich weiter unter erläutern.

Kurz-/mittelfristige Liquiditätsengpässe werden auf dem Markt hingegen auch laufend ausgeglichen durch kurz-/mittelfristige Kreditketten, entweder über die Kontokorrentkredite bzw. Darlehen bei Banken, über den Geldmarkt, durch Direkt-/Portefoliokredite oder schlicht durch internationales Clearing im (Nicht-)Bankenbereich, indem man Forderungen und Verbindlichkeiten gegeneinander verrechnet. Die Wirtschaftenden sind solange bereit sich zu verschulden, wie sie bereit sind, zu wirtschaften, um ihr Eigentum/Eigenkapital zu erhalten oder zu vermehren.

Diese Kreditketten lassen sich aber nicht dadurch verhindern, indem man nun auf die bösen „herumliegenden liquiden Guthaben“ schielt, und hier die Ursache der Krise sieht, und nun meint, durch Mehrkonsum oder Liegegebühr (Demurrage) eine optimalere Allokation oder Verhinderung der Akkumulation verhindern zu können. Dazu gehe ich im weiteren Verlauf näher ein.

Denn Liquidität ist kein Kapital (was Geldreformer gerne verwechseln). Wir haben eher ein Volatilitäts- und „Fehlallokations“- Problem (verbunden mit einem privaten Risikoproblem), weil Liquidität laufend auf der Suche nach Rendite ist. Vermögende sind z. B. deshalb reich, weil sie investieren und ihre Liquidität (unter teilweise hohem Risiko) zu produktiven bzw. spekulativen Kapital umwandeln und das Geld und die Kapitalerträge (Zinsen, Dividenden, Unternehmergewinne) dann wiederum in Sachgüter (über Konsum, Immobilien, Land, Schmuck, Autos u.v. a , Stiftungen, Unternehmensbeteiligungen, Aktien, Sachwertfonds) umwandeln.

Man kann bestenfalls verteilungspolitisch über eine Begrenzung der privaten Geldvermögen (Forderungen auf Geld und Zinsen) oder Einkommen diskutieren, um eine Vermögensschere zu verhindern bzw. riskante Spekulation zu verhindern, die in Folge über die Preisschwankungen eine paralysierende Auswirkung auf die reale Wirtschaft hat. Aber die Transaktionskasse zum Bezahlen der Güter und die Tilgungskasse zum Tilgen der Kreditraten ist von der Summe betrachtet in normalen Zeiten kein Problem, da es wie gesagt nicht den gesamten Bestand braucht, um Flussgrößen aufrechtzuerhalten.

Zum Beispiel kann eine Summe X auch mehrmals zur Transaktion im Nichtbankenbereich genutzt werden, um Güter auszutauschen, das heißt mit einer Summe von z. B. 100 kann ich einen Umsatz/BIP von 1000 erzeugen, wenn mit dem gleichen Betrag 10 mal bezahlt wurde. Erst mit einer Tilgung verschwinden dann die 100 und muss irgendwann durch Nachschuldner ersetzt werden.

Will man einen zu hohen kumulierten Überschuss verhindern, muss man das nicht ex post mit einer Liegegebühr (Peitsche) machen, also an den Symptomen herumdoktern. Und es braucht dazu erst recht keinen zentralen Geldmengenschneider, sondern man muss das ex ante durch Begrenzung der exzessiven (spekulativen) Kreditexpansion und der damit verbundenen Lohn- und Zinsüberschüsse regulieren.

Die eleganteste Formulierung, die ich las, war vom Guthabenkrisen-Fanatiker Jörg Buschbeck: „Man sollte einen Konsumverzichtsüberschuss mit Gleichgewichtspreisen bereisen“ – also man schreit in Ossi-Manier nach dem paternalistischen Schräubchen. Dabei geht man im Zirkelschluss sogar davon aus, dass selbst die (staatliche) Schuldenkrise angeblich die Erscheinungsform der Guthabenkrise ist. Eine andere tautologische Aussage dazu ist, dass die Guthaben die Schulden anderer Leute oder Staaten sind. Sicherlich ist die Summe aller Schulden und Guthaben identisch, man sollte sich aber davor hüten, aus „2+2=4“ hysterisch Kausalitäten abzuleiten, wie es die Geldsystemkritiker insbesondere die Guthabenkritiker populistisch tun.

Um diese Tautologie zu bekräftigen, bedient man sich dabei u. a. auch der „Saldenmechanik“ bzw. des „Sparparadoxons“ oder der „Rationalitätenfalle“ von Wolfgang Stützel. Da sind so schöne mechanische Sätze zu finden wie: – „Der Ausgabenrückgang einer Gruppe der Ökonomie kann nur dann zu einem Einnahmeüberschuss führen, wenn die Komplementärgruppe einen Ausgabenüberschuss vor- und hinnimmt.“ – Oder: „Ein allgemeiner Ausgabenrückgang führt immer zu einem Einnahmerückgang und nie zu einem Einnahmeüberschuss“ etc.

Dabei geht es „um Sparen durch die Kürzung der Ausgaben, was für den Einzelnen immer zu einem Einnahmeüberschuss, also einer Ersparnis von Geld führt. Sobald aber die Gesamtheit (im Sinne von jeder Einzelne) an den Ausgaben spart, sinken nur die Einnahmen in der Ökonomie“. –

Für mich haben diese saldenmechanisch trivial-arithmetischen Zusammenhänge hinsichtlich der Krisen kaum zu mehr Erkenntnis geführt, und schon gar nicht in der Hinsicht, als dass man wie die Geldreformer daraus voreilige Schlussfolgerungen ziehen könnte. Das heißt, man müsse nur die Einnahmeüberschüsse der Wirtschaftssubjekte (und damit die Salden) mit Hilfe von irgendeiner Demurrage u. ä. auflösen („den Berghang steiler machen, damit das Geröll schneller herunterrollt“), und schon wir haben eine krisenfreie Welt.

Diese Demurrage soll dann zum Beispiel dadurch errechnet werden, dass man dem Geldangebot die Geldnachfrage gegenüberstellt und daraus dann nominal ein negativer Zins berechnet bzw. von einer Institution beliebig festgesetzt werden kann, falls das Geldangebot zu hoch wird und somit dem überakkumulierten Kapital die Verwertungsmöglichkeiten fehlen. Geldsystemkritiker mit paternalistischen Allmachtsphantasien wie Jörg Buschbeck fabulieren hier in penetranter Weise gar von einer „Kreditsteuer“ und einem „elastischem Grundeinkommen“, an denen zentralistische Schräubchendreher nach Gutdünken herumfummeln, um eine auf das BIP zugeschneiderte wirksame Geldmenge zu regeln, um „dauerhafte Nullzinserwartungen“ zu erzielen. (Heute weiss man aber, das Zentralbanken und manipulierte Regierungen mehr Marktversagen, bzw. Marktvermachtungen und Fehlallokationen verursacht haben als die Wirtschafter selbst).

Was heißt überhaupt Nullzins? Will man Geldzins kritisieren, muss man auch Sachwertzinsen (Unternehmerrenditen) und sogar Hochlöhne in den Industrieländern kritisieren, die ja letztlich auch nur auf (internationale) Knappheit beruhen und zu Akkumulation führen. Doch so weit denken die Geldreformer nicht, denen geht es nur um Populismus. Insofern muss man schon den Sündenbock Geldzins hochhalten auf der Fahne, denn dann haben die Menschen einen Aufhänger, an denen sie ihren ganzen Frust ablassen können. Endlich haben sie einen Schuldigen gefunden. Doch Geldreformer gehören zu den Quacksalbern, die glauben, man kann alles mit einfachen Antworten lösen und eine einfach verordnete Medizin reichen. Wichtig ist, dass es einfache Kost ist, denn wenn zu viele Zusammenhänge diskutiert werden, hören viele schon nicht mehr hin, denn das macht Aua im Kopf. Dahinter steckt aber auch oft ein naiver Wunsch nach einem überschaubaren und harmonischen Wirtschaften im Einklang mit sich und der Umwelt, was dann ziemlich infantil zum Beispiel wie bei den Regionalwährungen durch Kaufmannsladenspielchen befriedigt werden soll. 🙂

Nun ist es zwar wichtig in einer Ökonomie, zwischen einzelwirtschaftlicher und gesamtwirtschaftlicher Perspektive auch unterscheiden zu können, und es geht mir hier nicht darum, W. Stützel widerlegen oder vertieft darauf eingehen zu wollen, sondern darum, die voreiligen Schlussfolgerungen der penetranten Geldreformer, die uns ihre Ideen mit brainwashing aufdrücken wollen – da unterschieden sie sich nicht von den „Neoliberalen“ – zu relativieren und den Unsinn einer s..g. „Guthabenkrise“ zu beleuchten. Vor allem gebe ich W. Stützel recht mit seiner Aussage:

„Wenn nun der eine sagt: Dies ist schuld, der andere aber: Das ist schuld;dann streiten die Partner nicht über eine logisch oder empirisch entscheidbare Frage, sondern über die Frage, welche Funktionen als invariabel und welche bei der betreffenden Untersuchung als variabel angenommen werdensollen.“

Mit anderen Worten, die Partner streiten entweder nur deshalb darüber, welche Funktionen als variabel und welche als konstant angenommen werden sollen, weil sie dies gar nicht wissen, oder weil sie dies nicht thematisieren WOLLEN, weil sie über ihre Argumentation nicht nach Erkenntnis suchen, sondern die Interessen einer bestimmten Partialgruppe (Rheingolder, Chiemgauer, Banken in Schranken, GlobalChange u. a. – alle für mich fragwürdige Vereine) durchsetzen wollen. Es wäre also von Seiten der Geldreformer angebracht, neben vielen anderen unausgegorenen Aussagen auch die Funktionen des Sparens viel variabler und differenzierter zu betrachten, aber nicht nur von der Perspektive der Salden, wie ich im weiteren ausführen werde.

Heute haben wir weder eine geschlossene VoWi noch eine feste Geld(„dingsdabumsda“)menge, die umläuft bzw. haben kein einstufiges Bankensystem, wo Einnahmeüberschüsse direkt verliehen werden. (Das geschieht nur zwischen Nichtbanken oder zwischen Banken untereinander). Insofern sind die o. g. mechanischen Sätze von W. Stützel natürlich etwas differenzierter und umfassender zu betrachten. Wir haben hingegen eine global offene VoWi und ein zweistufiges Bankensystem, in dem Buchgeld erzeugt werden kann, ohne dass vorher Einnahmeüberschüsse vorhanden sein müssen.

Buchgeldmengen, wie wir wissen, werden heute erhöht durch exzessive Kreditexpansion in Boomzeiten, wobei in anschließenden Preisbereinigungsphasen (Rezession) dann die Kreditmengen über Zentralbanken und Staaten weiter ausgedehnt werden können. Bei der Buchgeldschöpfung stehen nämlich den in Preisen bewerteten „assets“ in der Aktiva der Bankenbilanz die Verbindlichkeiten (Buchgeld) gegenüber. Die gestiegenen Aktienkurse und/oder Immobilienpreise signalisieren dabei Gewinnpotentiale und stellen für die Banken Sicherheiten dar, mit denen sie die Kreditvergabe und damit auch indirekt die Geldschöpfung betreiben können. Refinanzierungsversprechen (bail-out, als lender of last resort) bei Liquiditätsengpässen wie zum Beispiel die des Internationalen Währungsfonds oder der Notenbanken erhöhen die Sicherheit der Spekulation und unterstützen damit eine solche Entwicklung.

Die Preise der Aktiva, welches Bestandsgrößen sind, richten sich dabei nach den Flussgrößen (Zinsen/Dividenden) in der Zukunft, wohingegen die geschöpfte Buchgeldmenge (Liquidität) eine Bestandsgröße ist, die diese Flussgrößen in der Zukunft laufend erzeugt. (Geldreformer verwechseln ja gerne mal Bestands- mit Flussgrößen bzw. Kapital mit Liquidität). Geldschöpfung läuft also teilweise ganz unabhängig von Einnahmeüberschüssen ab, denn Banken erzeugen mit der Kreditvergabe das Guthaben bzw. die fungiblen Wertpapiere/Schuldtitel gleich mit. (Die Geldmenge M3 kann natürlich den Kreditfinanzierungsrahmen für Banken zusätzlich erweitern).

Wobei ich hier nicht verleugnen will, dass der Zinsdruck mit steigender Buchgeldmenge zunimmt, da die Flussgrößen (Transaktionskasse) ja aufrecht erhalten werden müssen. Insofern muss auch die „Kreditkontraktgeschwindigkeit“ steigen, um laufend neue Zahlungs-/ Schuldentilgungsmittel in die VoWi zu bringen, was durch Clearing (multilaterale Aufrechnung der Forderungen u.Verbindlichkeiten im (Nicht)-Bankenbereich abgemildert wird.

– Ich rede hier nicht von „Umlauf“-geschwindigkeit, weil Buchgeld in der heutigen VoWi nicht umläuft. Es wird permanent auf zahlreichen Kontokorrentkonten als Schuldenaufnahme bzw. Schuldentilgung bilanziert/ gecleart.

Ebenfalls kann eine Zentralbank als „lender of last resort“ Geld (M0) schöpfen, indem sie am Sekundärmarkt Wertpapiere wie z. B. Staatsanleihen aufkauft bzw. nach Ermessen die Schuldtitel der Geschäftsbanken, die mit der Buchgeldschöpfung erzeugt wurden, monetisiert. Die hohen Staatsschulden der USA z. B. wurden sicherlich nicht durch die bösen Guthabenüberschüssler verursacht, wie Geldreformer schwadronieren, indem sie nicht die Ursachen/Motive betrachten, sondern blind nur auf die Bilanzen/Salden schielen, die aber nur eine Momentaufnahme sind. Es wurden in der Vergangenheit exzessiv freiwillige Schulden gemacht und alle Möglichkeiten dazu ausgeschöpft, im Falle der USA der Standard des Dollars als globale Reservewährung ausgenutzt, um mehr oder weniger beliebig Geld zu emittieren.

Niedrige Leitzinsen, laxe Kreditvergabe-Standards, die Verbreitung von exotischen Hypotheken-Produkte und des Wachstums der globalen Märkte für verbriefte Kredite hat z. B. dafür gesorgt, dass die Kreditaufnahme der privaten Haushalte in den USA gestiegen ist, ohne dass man die Ursache bei den Einnahmeüberschüssen zu suchen hätte. Die Einnahmeüberschüsse haben also nicht irgendwie gefehlt vor der Kreditvergabe, sondern es bestand weltweit ein hoher Wachstums- und Verschuldungsdrang (und kein Zwang). Die Handelsbilanzdefizite waren dann das Symptom aber nicht die Ursache.

Mittlerweile ist u.a. auch in Deutschland zu beobachten, dass immer mehr Leute auf Pump leben und Gegenwartspräferenzen haben, besonders in den unteren Einkommensgruppen, wobei Unternehmen verstärkt selbst als Kreditgeber auftreten, aber nicht indem sie Überschüsse „verleihen“ sondern durch Bilanzverlängerung. Ein Auto wird bspw. fast nur noch finanziert und selbst technische Anschaffungen wie Waschmaschinen oder Computer werden immer häufiger auf Kredit gekauft. Bei vielen Autohändlern wird so gleich die mtl. Rate ausgewiesen, den Kaufpreis findet man immer seltener. Verschulden wird immer mehr zur Selbstverständlichkeit!

Es können also entgegen W. Stützels Aussagen alle Teilnehmer vorübergehend (!) Brutto-Einnahmeüberschüsse erzeugen, nämlich dann, wenn immer wieder freiwillige Neuschuldner dazu kommen, welche Gegenwartspräferenzen haben. Die Schuldnergruppe haben dann sogleich auch brutto Einnahmeüberschüsse (Liquidität) mit denen sie bezahlen können und können ihr Eigenkapital vermehren. Dem gegenüber stehen Verbindlichkeiten in der Bilanz. Spart also eine Komplementärgruppe für eine bestimmte Periode, muss eine andere Gruppe in der gleichen Periode nicht in Höhe der gesamten Sparsumme ENTsparen oder anders gesagt, ich kann aus einem 5l-Eimer auch 10l Wasser entnehmen, wenn ich gleichzeitig eben soviel oben hinein fülle, indem ich immer wieder neue Wertpapiere / Forderungen also Kapital produziere, die wie oben beschrieben die Kredittilgungen in die Zukunft verschieben. Dieser „Ausgabenüberschuss“ von Stützel ist dann aber der neue Kredit, wobei wieder Zeit gewonnen wird, und die Flussgrößen in zukünftige Perioden verschoben werden.

Insofern steht der Satz „Der Ausgabenrückgang einer Gruppe der Ökonomie kann nur dann zu einem Einnahmeüberschuss führen, wenn die Komplementärgruppe einen Ausgabenüberschuss vor- und hinnimmt“ in einem etwas anderen Licht. Wobei ich an dieser Stelle nochmal betone, dass der Zinsdruck mit steigendem Geldvermögen (Kapital) natürlich zunimmt und auch im heutigen Geldsystem nicht unbegrenzt gespart werden kann ohne bonitäre Nachschuldner bzw. beleihbares Kapital, es sei denn die mangelnde Bonität und Insolvenz der Privaten wird immer mehr in die Bilanz der Zentralbanken verlagert. Sowohl die kumulierten wie die durch Tilgung verschwundenen Zahlungsmittel /Sichtguthaben müssen also über kurz oder lang wieder in die VoWi zurückfinden, entweder über Direktinvestitionen / Portefolioinvestitionen, laufend neue Kontokorrentkredite oder Konsum, was sie auch überwiegend tun.

Ich will hier deutlich machen, dass die Ursachen der Krisen kausal u.a. in der exzessiven Kreditschöpfung und steigenden Lohn- und Zinseinkommen liegen, so dass ex post diese „Plethora-Kapitale“ überproportional steigen, die nicht mehr rechtzeitig in die Re-Investition zurückfinden, weil es keine lohnenden Anlagen mehr gibt. Und wenn es Anlagemöglichkeiten gibt, dann auf riskanten Märkten mit unsicheren politischen Verhältnissen und Eigentumsstrukturen, die zwar das Spektrum der Finanzaktiva und die Diversifikation erlauben würde, in die aber nicht jeder und schon gar nicht der Normalsparer investieren will. (Da hilft uns weder eine Demurrage noch wäre davon die Notwendigkeit eines gänzlich neuen Geldsystems abzuleiten).

Die internationale Kapitalmobilität, die seit den Neunzigerjahren zwischen Industrieländern und den aufstrebenden Entwicklungs- und Schwellenländern rapide zugenommen hat, (internationale Portfolioinvestitionen, Bankkreditvergabe sowie Direktinvestitionen und globaler Güterverkehr), konnte die Ungleichgewichte zwischen Ersparnis und Investitionen nur teilweise ausgleichen. Die exzessive Dollarausweitung und internationaler Steuerwettbewerb verschärfte zusätzlich die internationalen makro-ökonomischen Anpassungsprobleme, die Volatilität und die Krisenanfälligkeit.

—-

Andererseits, wie ich weiter unten ausführe, muss Gleichgewicht kein erstrebenswertes Ziel sein im Kapitalismus, denn es kann ihn niemals geben. Auch Paul C. Martin hat in seinem Werk „Kapitalismus – Ein System das funktioniert“ eindrucksvoll und logisch erläutert, dass es im debitistischen Kapitalismus generell kein Gleichgewicht geben kann, insofern taugen auch neben den Geldreformmodellen die neoklassischen Modelle nur wenig, die Geld als einen neutralen Schleier betrachten, der über den Tauschverhältnissen schwebt. Denn erst Ungleichgewichte ermöglichen ja die Allokation der Ressourcen über das Medium Geld und treibt uns zur Wirtschaft an, alles andere wären Tauschtheorien.

Der Kapitalismus ist eine Verschuldungs- und Produktionskette des „Debitismus“. Verschuldung zieht Verschuldung nach sich und jeder fehlende Cash Flow ist eine Verschuldung. Das ist der Sinn der Kapitalismus, nämlich Ungleichgewichte zu ermöglichen. So ehrlich muss man schon sein, um nicht in sozialistischen Marktwirtschaften zu philosophieren. Aber das Guthaben ist kein Ding, das erst bei seiner Verschiebung seine Wirkung entfaltet. Und wenn alle mit dem Kopf über dem Meeresspiegel schwimmen baut niemand langfristig Kapital auf, kann sich niemand verschulden.

Das heißt, Kreditlinien müssen erhalten bleiben, denn man kann keine Fundamente zerstören um dann den Turm in den Himmel zu bauen. Dazu würden wir vorab eine Bankenunion benötigen, die alle Geschäftsbanken verstaatlicht und unter Kontrolle nimmt und die Liquidität optimal steuert.

Ich will damit aber NICHT sagen, dass man Überakkumulation und Preisblasen bzw. Finanzkrisen nun nicht entgegenwirken sollte, denn die mit der Krise verbundene Entwertung von Kapital paralysiert durch den allgemeinen Preisverfall ja auch die Funktion des Geldes als Zahlungsmittel und unterbricht an vielen Stellen die Kette der Zahlungsobligationen an bestimmten Terminen. Zusätzlich sorgen Krisen für eine zusätzliche Umverteilung von „unten nach oben“.

Diese ganzen Kreislauf- und Gleichgewichtsmodelle der Geldreformer, sind aber alle für die Tonne, weil kein Anfang und Ende. Dort wird aus dem nichts für das nichts (Ausgeglichenheit) gewirtschaftet. Das ist aber mehr Einbildung, als Bildung.

Wirtschaftssubjekte handeln auch nicht mechanisch, (da haben die Neoklassiker schon daneben gelegen), bzw. in einer anonymen VoWi, die auf Wettbewerb beruht und mehr oder weniger dem Gefangenendilemma unterliegt, werden wirtschaftliche Entscheidungen überwiegend unter (sozialer) Unsicherheit getroffen, nicht unter einem berechenbaren Risiko. Die Wirtschaftssubjekte versuchen dieser Unsicherheit zu begegnen, indem sie feste Verträge schließen, die sozusagen Brücken in eine unsichere Zukunft schlagen sollen. Als wichtigste Wirtschaftsverträge gelten neben den Kreditverträgen zum Beispiel auch die die Festlegung des tariflichen Lohnniveaus Daraus ergeben sich für die Preise Rigiditäten.

Wegen dieser Rigiditäten kann kein Preismechanismus wirken, der Marktungleichgewichte bereinigt. Vielmehr passen sich die Wirtschaftssubjekte über die Mengen an, so dass es dauerhaft zu Marktungleichgewichten kommt.

Wir haben also hohe unelastische (mehr oder weniger tariflich fixierte) Einkommen, die gar nicht unbedingt rechtzeitig in den Konsum fließen können, weil der Bedarf einfach nicht rechtzeitig da ist. Folglich wird akkumuliert, weil man aus verschiedensten Motiven (Spekulations-/ Vorsichtskasse) akkumulieren KANN und MUSS. Man kann das Sparparadoxon bzw. die Marktungleichgewichte kausal also nicht nur auf die Kapitalerträge anwenden, sondern müsste alle Lohneinkommen hinterfragen, die viel zu hoch sind, als dass sie auf einmal verkonsumiert werden könnten.

Unternehmergruppen hingegen haben durch Marktmacht bzw. durch Vorsprünge (im Technologie- und im Wissensbereich, Erfahrungsdifferenzen im Produktions-, Marketing- oder Organisationsbereich, im Standortbereich u. a.) mehr Überschüsse als andere Komplementärgruppen, die nicht sofort den Weg in eine nachhaltige (möglichst risikolose) Re-Investition finden können, bzw. sie müssen gezwungenermaßen zwecks Kostenminimierung auch Rücklagen halten, um für Konjunkturschwankungen oder andere plötzliche Ereignisse oder Investitionspläne liquide zu bleiben. Auf der anderen Seite hast du Gruppen, die nicht warten können und wollen. Sonst gäbe es keinen Zins.

Bringt die Demurrage also mehr „Gleichgewicht“?

Das wage ich doch zu bezweifeln und sie verehrte Leser hoffentlich nun auch nach meinen Ausführungen. Ungleichgewichte haben wirtschaftspolitische wie auch strukturelle Ursachen auf dem Weltmarkt, zudem kann es wie gesagt keinen Kapitalismus geben ohne Ungleichgewicht, das geht nur in einer sozialistischen „Tauschwirtschaft“. Überschüsse lassen sich auch nicht mit irgendeiner Demurrage in eine „nachhaltige“ oder „produktive“ Re-Investiton“ oder den Konsum zwingen, wie die Geldreformer meinen. Einige fabulieren sogar von Salden, die um die Null schwanken. Und zwar deshalb, weil wie gesagt die Überschüssler entweder ihre Pläne aufschieben wollen und berechtigterweise Zukunftspräferenzen haben, bzw. die Liquiditätszurückhaltung auch Marktvorteile und Sicherheit bringt für den Einzelnen / die einzelne Gruppe, damit sie auf dem Markt bestehen bleiben, oder weil das Risiko der Investition momentan erst mal schlicht zu hoch ist (aber sich später ändern kann !) und in keinem Verhältnis steht zum Verlust durch diese abstruse Demurrage.

Und schon gar nicht dann, wenn (Nicht-)Unternehmen durch hohe Lohn- und Zinseinkommen immer wieder zusätzlich akkumulieren können. Stellt man die Liquiditätsreserven mit dem prozentualen Verlust durch eine Demurrage für den Einzelnen mal ins Verhältnis zu den teilweise hohen Umsätzen / Einkommen, die heute erzielt werden, wären diese Liquiditätskosten auch relativ gering und verschmerzbar für die Überschüssler. Das wäre ähnlich einer erhöhten Einkommensteuer, die man halt mit einplanen muss, würde aber kaum etwas am strategischen Liquiditätsmanagement ändern, da wie gesagt, Unternehmen i.d.R. nicht vorhaben, etwas nutzlos liegenzulassen.

Aber selbst, wenn diese Demurrage bestimmte Effekte hätte und zusätzlich einen Investitions- bzw. Konsumdruck ex ante auslösen würde, kann man kaum davon ausgehen, dass diese Liquiditätsströme weder eine optimalere Allokation bieten noch die Akkumulation verhindern würden, denn die strukturellen und wirtschaftspolitischen Probleme und die unvollkommenen Märkte, die zu den Überschüssen und zu den Krisen ex ante geführt haben, bleiben ja erhalten. Überschüsse würden nur hin- und hergeschoben. Schafft man diese Probleme weitgehendst ab, ergäbe sich dann erneut die Frage, ob es diese Demurrage bzw. ein neues Geldsystem dann bräuchte. Welchen Sinn hätte es noch?

——–

Um nochmal auf die Staatsverschuldung zurückzukommen – die angeblich lt. Jörg Buschbeck das Ergebnis der bösen Guthaben sein soll – so gibt es nicht unbedingt eine Kausalität zwischen Neuverschuldung eines Staates und Steigerung der Sparquote, auch wenn man das saldenmechanisch aufrechnen kann. Die Staatsverschuldungen entstanden nämlich nicht nur durch konjunkturbedingte Steuerausfälle oder „deficit spending“, weil die Nachfrage zurückging – oder anders herum gesagt, hätten die Staaten bei einer Nullsparquote nicht unbedingt bedeutend weniger Schulden – sondern die Verschuldung entstand auch aus einer „laxen und machtpolitisch motivierten Haushaltspolitik“.

Das müssten die Geldreformer ansonsten erst mal nachweisen, denn eine Kausalität aus der tautologischen Saldenmechanik abzuleiten, reicht nicht aus, Das liegt auch daran, dass wir wie gesagt keine geschlossenen Volkswirtschaften haben. Wenn die USA also sogar eine niedrige Sparquote hat und dazu noch auf Pump ihre Konsumnachfrage für ausländische (Import-) Güter erhöht, können die Exportländer die kumulierten Exportüberschüsse in anderen Staaten als die USA re-investieren (wo höhere Zinsen sind), so dass das Geld gar nicht in die USA zurückkommt, und sich somit anderswo wieder kumulierte Überschüsse ansammeln, da nicht genug Bedarf vorhanden ist für amerikanische Güter oder lohnende Investitionen. Die Überschüsse bleiben also zum Teil auf den Konten der Überschüssler selbst.

Und im Fall Griechenland hat der Staat sich nicht überschuldet, weil die Griechen oder Deutschen alle so fleißig gespart haben, sondern aufgrund falscher Haushaltspolitik, bzw. die Regierung hat fiskalisch versagt, und erhöhte gleichzeitig großzügig seine Konsumausgaben (Bürokratie, Sozialausgaben etc.) und damit die Importe. Sie hatte also mehr Ausgaben als Einahmen und damit Kreditexpansion betrieben, was zu Kapitalabflüssen führte, ohne dass die Produktionskapazitäten sich in Griechenland erhöht hätten. Es gab nicht genug griechische Warenangebote, die diese Abflüsse wieder zurückgeführt hätten zu den Schuldnern.

Auch in den USA hat sich der Staat (neben den Bürgern) fleißig verschuldet, um u. a. seine hohen Militärausgaben für geostrategische Ziele zu finanzieren. Das was möglich, weil die Zentralbank der USA (Fed) es sich erlauben konnte, aufgrund des Dollars als globale Leitwährung die Geldmenge dementsprechend auszuweiten, so dass nun weltweit hohe Dollarreserven bei den Staaten und Zentralbanken schlummern. Hätte man das nun verhindern können, indem weniger gespart würde in den USA?

Auch die Bankenkrisen, als Folge von Deregulierung der Finanzmärkte und niedriger Leitzinsen zogen gigantische Rettungskosten, Steuerausfälle und Sozialausgaben nach sich, was zur Staatsverschuldung führte. Denn die privaten exzessiv steigenden Kreditverhältnisse mussten durch das Einspringen der öffentlichen Hand gerettet werden, da diese aus erzielten Profiten nicht mehr bedient werden konnten.

Und so könnten wir das nun fortführen und uns sämtliche Verschuldungshistorien aller Staaten/Privaten anschauen. Wir werden bemerken, dass die Ursache der (Staats-)Verschuldung nicht am Sparen der (Nicht-)Unternehmer ihre Ursache hatte, wie uns besonders Jörg Buschbeck, Axel Grimm, Helmut Creutz u. a. „EX-perten“ suggerieren wollen, also dass „Sparen die (Staats-)Verschuldung erzwingt“. Wenn Sparen letztlich die Verschuldung erzwingt, dann sind das schon Symptome aber nicht die Ursache.

Ich wiederhole also: nicht das Sparparadoxon ist rückblickend krisenverschärfend, sondern die exzessive Kreditexpansion ex ante, so dass im Nachhinein eine optimale Allokation der Zahlungsmittel und eine Rückführung der gesparten Überschüsse zu den Schuldnern per Konsum oder Re-Investition nicht mehr rechtzeitig möglich ist und somit die Leistungsbilanzdefizite (Salden) stehen bleiben. Es scheitert am rechtzeitigen Konsum- und am Investitionsbedarf (-möglichkeiten). Beschleunigte exzessive Kreditvergabe kann nun mal nicht ex post automatisch zu beschleunigten Konsum und Re-Investition der kumulierten Guthaben führen.

Es hilft uns aber wie ich gerne wiederhole auch nicht weiter, den Bergabhang nun steiler zu machen und schneller zu konsumieren indem wir die Überschüsse mit einer „Kaufkraftverluststeuer“ einer „Gleichgewichtssteuer“ oder Demurrage bepreisen, weil dadurch einfach nicht mehr Gleichgewicht hergestellt wird und diese die wirtschaftspolitischen und strukturellen Probleme des unvollkommenen Marktes nicht löst. Löst man diese aber, braucht es imho keine Geldreform. Die steigende Vermögensschere kann man bestenfalls fiskalisch und wirtschaftspolitisch vermindern bzw. generell durch verminderte Kreditaufnahme.

Die Idee einer „saldenlosen VoWi“ basieren letztlich alle auf naiven (Tausch-)Kreislaufmodellen, Gleichgewichtsmodellen und „wörgel’schen Spinnereien“, auf der Idee eines Perpetuum Mobile, was aber in komplexen System gar nicht möglich ist.

Wobei die Wirtschafts- und Steuerpolitik und die strukturellen Probleme bzw. die unvollkommenen Märkte, welche die Hauptursache vieler Marktstörungen sind, stets immer nur sekundär betrachtet werden, und man nun meint, die Ursachen im Geldsystem verorten zu müssen. Am besten gibt man dann noch etwas „Brakteaten“-Würze und „altägyptische Tontafel“-Stückchen in den Spinner-Eintopf des fließenden Geldes, indem man den Lesern somit suggeriert, es hätte damals funktionierende krisenfreie Märkte gegeben, und so kocht sich dann jeder sein ideologischen Eintopf zusammen, den man dem Volk dann schmackhaft machen will. Das ist ja auch der große Irrtum der sog. Freiwirte, dass sie eine Theorie (Silvio Gesell), die teilweise auf ein exogenes Geldsystem in kleinen geschlossenen autarken Wirtschaftskreisen passen könnte, unverändert auf unser heutiges endogenes Geldsystem anwenden wollen.

Es stellt sich aber noch eine ganz andere Frage abgesehen von der saldenmechanischen Gaga-Argumentation der Gleichgewichtsfanatiker: Hat es ökonomisch wie ethisch gesehen ÜBERHAUPT einen Sinn, das Investitions-Risiko des Unternehmers zu minimieren, indem der Konsument nun gesetzlich gezwungen werden soll, seine Zukunftspräferenzen aufzugeben, also jeden Schrott sofort zu kaufen, nur um ein Gleichgewicht zu erhalten, welches als Idee lediglich in den Köpfen der Geldreformer spukt und durch Mehrkonsum sowieso nicht herzustellen ist?

Hinter der Gleichgewichtsidee steht ja auch die Idee, man könnte exogen eine perfekte (Vollgeld-)Geldmenge maßschneidern, die passen wäre für die VoWi. Das hieße ja, jeder Unternehmer kann jeden „Schrott“ produzieren den er will, was er ja auch nur macht, um seinen Gewinn zu maximieren, und wenn ihr bösen Konsumenten das nicht sofort haben wollt und wenn ihr spart, gibt es etwas von Papa Staat mit der Demurrage-Peitsche. Dadurch wird allerdings die „Verhandlungsstärke“ von den Konsumenten zu den Unternehmen verlagert. Denn die Initiative geht ja vom Unternehmer aus, also ist er auch verantwortlich, so innovativ zu sein, dass die Verbraucher die Produkte kaufen und sich dafür verschulden oder ihre Sparguthaben auflösen.

Es sind doch gerade die Ungleichgewichte zwischen Unternehmer und Konsumenten, die den Status quo verhindern und zu immer neuen Produkt-Innovationen führen. Die Konsumausgaben für das Existenzminimum werden sowieso bezahlt, es geht hier praktisch nur um die Güter und Dienstleistungen, die man zusätzlich leisten könnte aber nicht muss, und welche die Unternehmer uns andrehen wollen und deshalb laufend künstliche Bedürfnisse schaffen, weil sie unbedingt neue Nachschuldner brauchen, um ihre Schulden zu bedienen.

——-

Vermehrtes Sparen kann aber auch stabilisierend wirken nach zu hohen Konsumausgaben ex ante. Der Anstieg der Sparquote in den USA von 1% auf 6% kann den Konsumenten nun sogar helfen, in Vorbereitung auf den Ruhestand „Notgroschen“ aufzubauen, was dazu beitragen wird, das bestehende Ungleichgewicht in der US-Leistungsbilanz zu glätten. (vgl. Reuven Glick und Kevin Lansing in „Consumer and the Economy, Part I“).

Mittlerweile sind auch viele Unternehmen schon an Netto-Investitionsgrenzen bzw. Bonitätsgrenzen, stammend aus der Boomzeit nun angelangt, da sie ja auch aufgrund des Zusatzkonsums durch die Konsumentenkredite sich zusätzlich verschuldet haben, um zu investieren bzw. ihre Produktionskapazitäten zu erweitern. Wenn Unternehmen an die Kreditunwürdigkeitsgrenze kommen, spielen viele andere interne und externe Faktoren eine Rolle als angeblich herumliegende Guthaben.

Es ist also nicht gesagt, dass mit einer ENTsparung und Auflösung der Guthaben oder einer Investitionspeitsche wie der Demurrage nun die Netto-Investitionen automatisch NOCH mehr steigen würden, bloß weil die Kapazitäten mehr ausgelastet würden. Eher würden sich die Verbraucherpreise erhöhen. Auch die Erhöhung der unteren Einkommen (durch mehr Umverteilung) würde das Gerechtigkeitsproblem aber nicht das Nachschuldnerproblem lösen, sondern hätte lediglich den Effekt, dass diese Konsumenten dann mehr netto konsumieren und dieses zusätzliche Einkommenserhöhungen die Konsumentenkredite verdrängen. Das wäre von der monetären Seite lediglich ein Nullsummenspiel.

Zu guter Letzt sollten die Guthabenkrisenfanatiker auch nicht nur auf die Guthaben äugeln, sondern auch die ENTspareffekte nicht ignorieren. Nichtunternehmer z. B. sparen weniger als noch vor 20 Jahren. Die Ausgabenmentalität ist also nicht nur bei den Erben gestiegen sondern bei vielen Sparern aus der Mittelschicht. Zudem werden laufend Renten und Versicherungen ausgezahlt und gelangen somit in die Transaktionskasse. Auch Vermögende sparen keine bedeutsamen Summen an Liquidität, wie ich oben ausführte, dass man sagen könnte, es gäbe hier Nachfrageverzicht mit deflationären Effekten. Zumal das Banksparen nur noch negative Realzinsen beschert, von daher lassen die Vermögenden nicht langfristig etwas herumliegen. Die Zahlungsmittel gelangen neben den Investitionen über Umwege (Stiftungen, Eigenkonsum) ebenfalls in den Konsum bzw. in Sachgüter.

Nein, verehrte Leser, lassen wir uns nicht aufs „Creutz“ legen oder hinter den Busch (-beck) führen von den Geldreformern. 🙂 Wenn wir die Krisen entschärfen wollen, müssen wir lediglich den Finanzmarkt wieder regulieren und transparenter machen. Zudem müssen wir wirtschaftspolitisch international für mehr Ausgleich sorgen. Denn wir dürfen nicht vergessen, dass die Bevölkerungen der Industrieländer, incl. deren relativ hohen und fixen Tariflöhne – die ja nicht alle sofort verkonsumiert werden KÖNNEN – privilegiert sind, weil ihre Wirtschaftsräume auf die Rohstoffe und Arbeit bzw. Ausbeutung anderer Länder zurückgreifen können. Man läuft also Gefahr, bei allen lokalen Verteilungskämpfen, die (monetäre) Ungleichheit im globalen Maßstab aus dem Blick zu verlieren.

Wenn die Weltbank z. B. seit Jahrzehnten die Öffnung der Märkte und Privatisierungen in Entwicklungsländern vorantreibt bzw. wenn die Weltbank die Schuldenerlasse seit 2000 nutzt, um weiterhin ihre Privatisierungs- und Liberalisierungspolitik durchzusetzen, oder wenn die Weltbank langjährige einseitige Förderung von Großprojekten wie Staudämmen oder fossilen Energien fördert bzw. wenn die Geberländer wie etwa die Staaten der Europäischen Union eigene Agrarprodukte subventionieren und in die Entwicklungsländer exportieren, was dort die Entwicklung der Landwirtschaft behindert, dann sind das alles wirtschaftspolitische Entscheidungen seitens der Industrieländer, die zu Akkumulationen führen und haben kausal mit dem Geldsystem nichts zu tun. Denn Banken bzw. MFIs passen sich lediglich der Wirtschaftsordnung an bzw. nutzen den zur Verfügung stehenden Regulierungsrahmen.

Oder wenn die USA massiv Dollar druckt, um ihre hohen Kriegsfinanzierungen und ihren Konsum zu bezahlen, entstehen hohe Überschussreserven. Brauchen wir deshalb nun ein neues Geldsystem in Deutschland?

Ich gelange also bis hierher zu der Erkenntnis, dass die Probleme der Fehlallokation und der Akkumulation durch die o.g. Instrumente der Geldreformer und generell durch eine Geldreform nicht gelöst werden. Wir haben imho überwiegend strukturelle und (internationale) wirtschaftspolitische Probleme, die an primärer Stelle irgendwelcher Geldreformen stehen und politisch gelöst werden müssen. Der Ansatz am Geldsystem führt uns hier nicht weiter.

Die Fokussierung auf ein anderes Geldsystem ist hier völlig fehl am Platz und dient nur der Propaganda. Die nationale aber auch globale Umverteilungsproblematik bzw. die Auswüchse der Einkommen lassen sich primär nur fiskalisch bzw. wirtschaftspolitisch regeln (Schutzzölle, Kapitalertrags- ,Vermögens- Unternehmersteuer u.v. a. Maßnahmen),

Das Wirtschaften übrigens vermögen nur weitestgehend staatsunaffektierte natürliche und juristische Personen unter vollem Einsatz ihres Habitus und Eigentums in jeglicher Hinsicht, wohingegen insbesondere eine Fettstaatsmafiabande noch nicht einmal zu haushalten geschweige denn zu wirtschaften vermag – die können nur Produzieren, und je grösser der dabei fabrizierte Bockmist ist, desto lauter ertönen die grosskollektivistischen Lobeshymnen der Linken oder einiger Geldreformer mit ihrem Staatsgeld („Monetative“). In einem staatsgeplanten oder kooperativen Produktionsnetz wird allerdings überhaupt kein „Schuldgeld“ benötigt, weil es dort ein solches Geld infolge Ermangelung jeglicher Eigentumsordnung überhaupt nicht geben kann.

Gruß

Haben wir eine „GUTHABENKRISE“ Herr Jörg Buschbeck und Neo-Gesellianer (Helmut Creutz, Andreas Popp) et al? – neu editiert und ergänzt

Warum die ERSPARNISBILDUNG für das Funktionieren des kapitalistischen Systems sehr wichtig ist und warum Banken SPARER für ihre RE-FINANZIERUNG brauchen.

Ich komme hier zu dem Schluss, dass wir keine Guthabenkrise haben und es sich dabei eher um ein typisches Oxymoron der Neo-Gesellianer handelt, die aus Symptomen eine Ursache stricken wollen.

Natürlich haben die Vertreter, hier insbesondere Herr Buschbeck, schon viel Mühe und vergeblich Kraft in diese Theorie gesteckt, so dass ein Zurückrudern ohne Gesichtsverlust nicht mehr möglich ist. Er verteidigt eigentlich nur noch seine Ruf, wie viele, die sich zu früh auf eine bestimmte Theorie festlegen bzw. sich irgendwie einen Namen machen wollen oder sich „auf ein Podest stellen“ und meinen, man könnte mit gesellianischen Methoden den Kapitalismus irgendwie „reparieren“. Die einzige Reparatur ist jedoch die Abschaffung dessen. Ansonsten lassen sich aus der Saldenmechanik keine Kausalitäten ableiten bzgl. globaler Einkommens-/Eigentumsverteilung, Machtverteilung, Akkumulationen, Verschuldung u.a.Probleme.

Anhand der Saldenmechanik lassen sich triviale Aussagen machen, dass

z. B. Sparen die Verschuldung erzwingt, unter der Prämisse, dass „die Summe aller Schulden die Summe aller Guthaben ist“, oder dass es ein Problem ist, wenn Schulden Termin haben und die Guthaben nicht.

Es gibt ein Problem dabei, was mir von Anfang an sofort aufgefallen war beim Lesen der Saldenmechanik und den Thesen der Apologeten, die diese vertreten:

a) der Fälligkeitstermin der Forderung gegen den Kreditnehmer in der Betrachtung wird zuwenig oder gar nicht berücksichtigt, was leicht zu Verwirrungen führt, bzw. wird der Vorgang des ENTsparens aus Vorperioden oder des Reinvestierens kaum berücksichtigt, was ja wiederum laufend auch „Schuldentilgungsmittel“ bereitstellt und den Fälligkeitstermin neuer Schulden nach vorne rückt.

Die („gehorteten“) Guthaben fehlen erst dann zur Tilgung, wenn über den Fälligkeitstermin der (Bank-)Kredite bzw. sämtlicher Forderungen hinausgespart wird, indem sie entstanden sind. Das gleiche gilt für private Geldvermögen durch Direktkredite (Anleihen,Pfandbriefe u.a. Schuldverschreibungen) – Dabei ist es übrigens völlig egal, welche Einkommensart gespart wird, also ob es die Geldvermögenszinsen sind, die von der Bank realisierten Zinsgewinne, die Unternehmergewinne ( = Eigenkapitalzinsen) oder die Lohneinkommen sind. (Man liest ja immer mal wieder einseitig, „der Zins erzwingt angeblich die Verschuldung“).

Doch sämtliche Fälligkeitstermine der privaten Geldvermögen sind nicht bekannt bzw. verschieben sich immer wieder nach vorne. Anhand der Betrachtungen der Geldaggregate M1- M3 (z. B. in der Bundesbankbilanz) oder in der uns bekannten Grafik des Zins-Apologeten Helmut Creutz, mit der er uns verzaubern wollte, indem er zeigt, dass die Guthaben M3 gleich den Forderungen entsprechen und dass die Guthabenmenge M3 laufend gestiegen und gestiegen ist, lassen sich keine Aussagen treffen, ob und wann Schulden tilgbar sind oder nicht, oder ob generell zu viel gespart wurde.

Summen /Bestandsgrößen zum Bilanztermin sagen halt wenig über Flussgrößen und Termine aus, d. h. wieviel getilgt wurde, wieder neue Kredite aufgenommen wurden etc. Es sagt auch nichts darüber aus, ob die Guthaben die Schulden erzwungen haben oder ob der Anstieg der Geldvermögen durch einen freiwilligen credit boom entstanden ist. (Letzteres ist bekanntermaßen wahr, wie wir wissen).

Durch laufende Neuverschuldung werden stets alte Forderungen (Bankkredite, Anleihen etc.) auch laufend zum Termin getilgt. Es müssen also niemals alle Schulden in Summe auf einmal getilgt werden, sondern es kommt darauf an, ob es laufend freiwillige Nachschuldner gibt, die frische Liquidität ins Spiel bringen und die Guthabenhalter nicht ewig auf ihren Guthaben (M3) sitzen bleiben, was in der Realität kaum der Fall ist.

– Wobei übrigens Guthaben mehrfache private Forderungen (Anleihen) unter Nichtbanken tilgen können, aber Bankforderungen hingegen nur einmal, denn bei Tilgung eines Bankkredits durch eine Nichtbank wird das Guthaben M1 ausgebucht in der Bankbilanz.Das Geld verschwindet ex nihilo, woher es gekommen ist. Das gleiche gilt auch für M0:

Zentralbankgeldüberschüsse können also mehrfach herumgereicht werden zwischen den Banken und Interbankenforderungen tilgen, bis das Guthaben letztlich zum Termin bei der Zentralbank im Rahmen der Rückkaufgeschäfte wieder ausgebucht wird –